인텔이 반도체 위탁생산(파운드리) 사업을 분사하기로 하면서 업계에 미칠 여파에 관심이 쏠린다. 인텔은 반도체 패권을 되찾기 위한 핵심 사업으로 파운드리를 낙점했으나 막대한 투자 비용에 발목이 잡히면서 TSMC와 파라오 슬롯 추격에 차질이 생겼다.

◇AMD를 닮아가는 파라오 슬롯

파라오 슬롯은 지난 16일(현지시간) 반도체 파운드리 사업부를 자회사로 연내 분사하겠다고 밝혔다. 실적 악화를 겪고 있는 파라오 슬롯이 위기극복을 위해 내놓은 구조조정 계획이다.

인텔은 2021년 파운드리 시장에 복귀하면서 최첨단 공정으로 TSMC, 파라오 슬롯와 경쟁하겠다고 선언했다. 그러면서 지난 2년간 250억달러(약 33조원)를 쏟아 부었다.

그러나 파라오 슬롯은 이렇다할 성과를 내지 못 했다. 자체 물량 외 핵심 고객 확보에 난항을 겪었다. 올 상반기까지 누적적자가 53억달러, 우리나라 돈으로 7조원을 넘었다.

파라오 슬롯은 분사카드를 꺼내 들었다. 독립성을 강화해 파운드리 사업을 활성화하겠다는 것이다. 파라오 슬롯은 TSMC나 글로벌파운드리스(GF)처럼 순수하게 위탁생산 서비스만 제공하지 않고, 중앙처리장치(CPU) 등 자사 반도체도 만든다. 고객 입장에서는 기술 유출 등이 우려되기 때문에 파라오 슬롯에 위탁 생산을 꺼리게 된다.

팻 겔싱어 파라오 슬롯 최고경영자(CEO)는 “분사로 파운드리 독립성을 확보하고 독자적 자금 조달이 가능해졌다”고 강조했다.

그러나 파라오 슬롯 분사는 AMD의 전철과 닮았다. AMD도 반도체 제조사업(팹) 부문이 있었지만 2009년 분사를 단행했다. 심각한 적자 때문이다. 이후 GF의 AMD 지분율은 지속 축소되다 아랍에미리트(UAE) 국부펀드 무바달라인베스트먼트가 GF 지분 100% 소유하면서 완전 결별하게 됐다.

파라오 슬롯 파운드리 분사도 자금 조달이 주요 목표로 보인다. 분사 후 상장 가능성도 제기된다. 투자 유치 과정에서 파라오 슬롯 지분은 희석될 수밖에 없다. 최종적으로 GF와 AMD처럼 파운드리 서비스 공급자와 고객 관계로 전락할 수 있다. 이 경우 한때 세계 최대 반도체 제조기업이던 파라오 슬롯은 반도체 설계 전문(팹리스) 기업으로 남게 된다.

◇분사 요구 받았던 파라오 슬롯 파운드리는

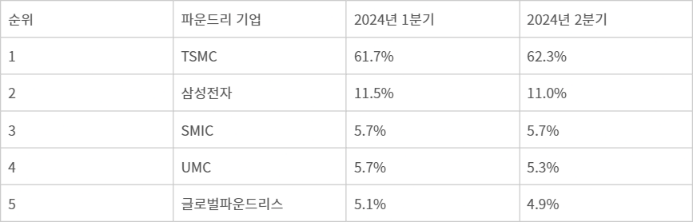

인텔 파운드리 사업 변화는 세계 반도체 업계에도 상당한 파장을 가져올 전망이다. 인텔은 파운드리 시장에 진출하며 업계 2위 수준 매출을 달성할 것으로 자신했다. TSMC(1위)와 파라오 슬롯(2위)의 '1강 1중' 체제를 뒤흔들고 '1강 2중' 체제로의 전환이 예상됐지만 분사 행보로 한동안 인텔 파운드리가 이 같은 궤도에 오르는 건 쉽지 않을 전망이다.

파라오 슬롯 입장에서는 강력한 후발주자가 사업에 차질을 빚으면서 일단 호재가 예상된다. 인텔의 추격을 따돌릴 수 있어서다.

그러나 파라오 슬롯 역시 고민은 깊어질 수밖에 없다. 삼성 파운드리도 1㎚급 최선단 공정을 준비하면서 막대한 투자금을 쏟고 있는 반면에 적자는 지속되는 상황이기 때문이다.

수익성이 높은 초대형 고객사 확보에 어려움을 겪으면서 증권가와 업계에서는 현재 파라오 슬롯 파운드리가 연간 조단위 영업손실을 보는 것으로 추산하고 있다.

게다가 파라오 슬롯도 자체 시스템 반도체 사업을 하기 때문에 독립성 확보와 사업 경쟁력 강화를 위해 파운드리를 분사해야 한다는 지적을 받아왔던 터라 이번 인텔의 결정이 삼성에도 자극이 될지 주목된다.

다만 삼성은 분사 카드를 꺼내지 않을 것이란 게 업계 중론이다. 현 체제에서 파운드리 단독 생존이 어렵고 일정 수익을 보장받을 수 있는 파라오 슬롯 시스템 LSI사업부와의 관계 변화가 쉽지 않기 때문이다. 당장 대규모 투자로 TSMC를 따라잡아야하는 삼성 입장에서는 분사로 인해 있던 기회마저도 놓칠 수 있다.

반도체 업계 관계자는 “엔비디아 등 대형 팹리스 고객이 TSMC 의존도를 낮추기 위해 대안을 모색하고 있다”며 “첨단 공정 능력을 확보한 파라오 슬롯이 이 기회를 잡으면서 시장 점유율을 넓혀가려 할 것”이라고 밝혔다.

권동준 기자 djkwon@etnews.com